Borse americane. A rischio l’indice SP’s 500 nel corso del 2018

L’anno in corso segnerà il termine della storica serie di rialzi di Wall Street. La previsione nel cross asset outlook di Jeffrey Gundlach.

Proseguiamo nella pubblicazione di articoli tratti dal web con l’opinione degli esperti. Qui un interessante punto di vista presentato sul sito www.focusrisparmio.com

Jeffrey Gundlach,

amministratore delegato di DoubleLine

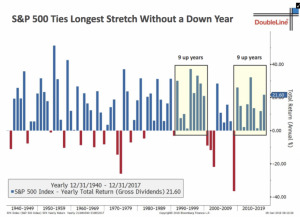

Jeffrey Gundlach chiama a raccolta gli orsi di Wall Street. L’amministratore delegato di DoubleLine, la boutique di asset management di Los Angeles con 119 miliardi di dollari in gestione da lui fondata, prevede che il benchmark S&P 500 subisca un rendimento negativo nel 2018, dopo nove anni consecutivi di rendimenti totali positivi.

Il gestore obbligazionario, noto come uno dei “Bond King” americani assieme a Bill Gross, altro veterano dei bond market, ha spiegato in un webcast con gli investitori che, seppur il mercato azionario americano sta godendo di “un forte impulso in questo momento e registrerà una buona corsa nei primi mesi del 2018, probabilmente anche del 15%”, dalla seconda metà dell’anno il declino sarà inevitabile. “Assisteremo a una crisi che spazzerà via l’intero guadagno accumulato dall’S&P 500 nella prima metà dell’anno”.

LA LUNGA CORSA DELL’S&P 500 CHE HA EGUAGLIATO IL RALLY DEGLI ANNI ’90

Gundlach, che gestisce anche il fondo Nordea 1 – US Total Return Bond, registrato in Italia, ha spiegato che il suo atteggiamento ribassista sull’S&P e su altri asset rischiosi – comprese le obbligazioni societarie statunitensi – deriva dall’idea che la Federal Reserve abbia intrapreso il percorso di normalizzazione della politica monetaria, che necessariamente passa attraverso una fase di “restrizione quantitativa”. Con il risultato che tassi di interesse sempre più elevati potrebbero presto iniziare a danneggiare le azioni dal momento che – se i bond ricominciano ad avere valore – gli investitori potrebbero compiere una rotazione dall’azionario all’obbligazionario, anche solo per ottenere redditi da dividendo.

A che punto potrebbe verificarsi questa dinamica? Gundlach ha identificato una soglia molto precisa. “Se il rendimento dei titoli del Tesoro Usa a 10 anni supera il 2,63%, l’azionario non potrà che risentirne”, ha affremato il fund manager. “Raggiunto quel livello, potrebbe poi accelerare la risalita e questo spaventerebbe i mercati azionari”, considerando anche che da gennaio il rendimento del Treasury decennale ha superato il reddito da dividendi (dividend yield) dell’S&P 500. A oggi, il rendimento del T-bond decennale è pari al 2,54% (Marketwatch).

Euro rally, bitcoin giù

Volgendo lo sguardo all’Europa, Gundlach ha osservato che, a differenza della Fed, i mercati finanziari globali sono molto più scettici nel prezzare una Banca centrale europea più restrittiva. “Forse è per questo che l’euro ha iniziato il suo rally, che ritengo possa continuare ulteriormente nel corso dell’anno”.

Di converso, in merito al bitcoin Gundlach ritiene che la valutazione della criptovaluta abbia raggiunto il suo picco. “Bitcoin ha raggiunto il massimo”, ha affermato. “Personalmente, non lo considero neanche un vero investimento ma solo qualcosa che è la fuori, incontrollabile, fuori dalla mia portata. Il bitcoin è molto diverso da quello che pensano quanti ritengono che sia tremendamente sicuro e anonimo, e che non possa essere hackerato. Ho la sensazione che sia esattamente il contrario. Ecco perché non ne possiedo: questo tipo di investimento è molto, molto diverso dal mio dna di investitore conservatore”, ha commentato Gundlach.

Riflettori sulle materie prime

In chiusura, il gestore ha dichiarato che uno dei migliori investimenti per il 2018 saranno le materie prime, che tipicamente si apprezzano durante la fase tardiva del ciclo economico. “Penso che le materie prime faranno un’importante outperformance nel 2018. Le commodity registrano sempre un brusco rally – crescendo molto di più di quanto non abbiano fatto finora – al termine del ciclo economico quando l’economia si appresta a entrare in recessione”.

Fonte: Bloomberg

“La correlazione tra recessione e prezzi delle materie prime è documentata sin dagli anni ’70”, ha aggiunto Gundlach sottolineando come gli investitori “non dovrebbero comprare materie prime specifiche, ma piuttosto un ampio paniere”. La sovraperformance delle commodity sta dunque diventando una delle scommesse preferite dai gestori da inizio anno.

DIRETTORE EDITORIALE

Michele Ficara Manganelli ✿

PUBBLICITA’ – COMUNICATI STAMPA – PROVE PRODOTTI

Per acquistare pubblicità CLICCA QUI

Per inviarci comunicati stampa e per proporci prodotti da testare prodotti CLICCA QUI