Azionario globale, è l’anno dei finanziari

Continuiamo nel progetto di pubblicare le opinioni degli esperti che compaiono sul web. Le seguenti informazioni sono tratte dall’articolo su www.focusrisparmio.com a firma EUGENIO MONTESANO

L’inversione di tendenza delle politiche monetarie dei paesi sviluppati avrà un forte impatto anche sui mercati azionari, favorendo il settore bancario. La view di tre asset manager per il 2018.

Sospinta dalla corsa dei listini americani e dalle buone performance di un’Europa in cui la crescita è stata più omogenea e ha coinvolto anche i paesi periferici, l’azionario globale è stata una delle asset class dell’anno. Nel primo trimestre del 2017 l’indice MSCI World è salito del 5,9% – un rendimento migliore dell’intero 2016 – e da inizio anno ha guadagnato oltre il 18,6% (dati Bloomberg al 1 dicembre 2017, ndr).

Dietro la sovraperformance delle global equities c’è soprattutto il miglioramento dei fondamentali: la ripresa sincronizzata della crescita globale si è irrobustita traducendosi in guadagni più elevati per le imprese, e a settembre le stime di consenso degli analisti prevedevano una crescita degli utili del 15% per il 2017 (fonte: Citi Investment Research report, settembre 2017).

Dal canto suo, l’inflazione è rimasta stabile. Sebbene la Federal Reserve e la Bank of England abbiano recentemente aumentato i tassi, altre importanti banche centrali hanno continuato a sostenere politiche monetarie accomodanti e nel 2018 continueranno a svolgere il ruolo di principali protagoniste sul palco dei mercati finanziari globali.

Il prossimo trimestre potrebbe preannunciare l’inizio della “grande rotazione” delle politiche monetarie, con Fed, Bce e Bank of England impegnate a preparare il terreno per una politica di normalizzazione dei tassi. L’inversione sarà graduale poiché le banche centrali sono su un terreno insidioso e l’incertezza politica potrebbe rallentare il processo. Tuttavia, a prescindere da ciò, il consenso dei gestori è unanime nel ravvisare che nel prossimo anno l’aumento dei tassi sarà vantaggioso per il settore bancario, mentre le società con dividendi elevati e quelle che operano nel settore dei beni di consumo potrebbero essere penalizzate.

2018 anno dei settori ciclici

Il probabile aumento dei rendimenti obbligazionari potrebbe favorire settori positivamente correlati del mercato azionario come quello finanziario secondo Patrick Moonen, Principal Strategist Multi Asset di NN Investment Partners.

Patrick Moonen, Principal Strategist

Multi Asset di NN Investment Partners

Il rafforzamento del quadro macroeconomico per il 2018 lascia prevedere prospettive migliori per i settori ciclici dell’equity rispetto a quelli difensivi: le stime degli utili indicano che essi saranno i principali fattori trainanti della crescita dei profitti del prossimo anno, con i maggiori contributi che arriveranno da finanza, tecnologia ed energia.

Ai prezzi attuali il settore energetico è redditizio e i dividendi sembrano sicuri. L’equilibrio tra domanda e offerta è sostenuto dalla diffusa ripresa economica e dai probabili vincoli di approvvigionamento, soprattutto dopo l’accordo della scorsa settimana tra i paesi produttori di petrolio per prorogare i loro limiti di produzione fino alla fine del 2018. Anche il settore dei materiali, in cui l’industria chimica svolge un ruolo importante, beneficia dell’aumento dei prezzi del petrolio.

I nostri settori preferiti per il 2018 sono: finanza, industria, tecnologia, energia e materiali. Siamo cauti nei confronti delle utility, delle telecomunicazioni e dei beni di consumo, i cui profitti probabilmente cresceranno a un ritmo modesto e a bassa cifra. Riteniamo che questi settori possano ottenere buoni risultati solo in periodi di maggiore avversione al rischio o di indebolimento dei dati macro. Il prossimo anno includerà sicuramente periodi di questo tipo, che richiederanno flessibilità nella nostra allocazione, ma per l’anno crediamo che nel complesso sia giustificato un posizionamento a favore dei ciclici.

Rischi in aumento sull’azionario Usa

“È probabile che la maturazione del ciclo americano porti con sé dispersione e volatilità”, spiegano Alex Tedder, direttore responsabile per gli investimenti in azionario globale e americano e Simon Webber, gestore global equity di Schroders.

A livello globale lo scenario di investimento per il 2018 appare favorevole, con molte regioni che continuano a mostrare un tasso fortemente positivo di crescita economica – persino nel Vecchio Continente. Gli investitori in azionario globale hanno molte ragioni per essere positivi, ma devono tenere conto che questo ottimismo è ampiamente condiviso dagli operatori. Il mercato, spesso miope, rischia di essere troppo focalizzato sull’attualità senza guardare sufficientemente avanti. Alex Tedder, direttore responsabile per gli investimenti in azionario globale e americano

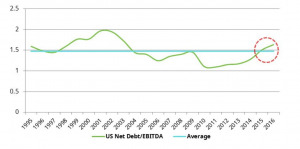

Uno dei rischi principali è la compiacenza degli investitori. Nonostante le valutazioni azionarie siano supportate dai fondamentali, allo stesso tempo sono innegabilmente elevate rispetto alle medie di lungo termine. Ciò suggerisce che ci sia poco spazio di manovra qualora le cose dovessero volgere al brutto. E dopo otto anni di bull market negli Stati Uniti, i rischi di un’inversione di tendenza sono chiaramente in aumento. Un’altra preoccupazione è l’indebitamento. I livelli complessivi del debito delle imprese hanno continuato a salire dalla fine della crisi. Alla luce di politiche monetarie gradualmente più restrittive, riteniamo che il mercato stia sottovalutando l’impatto negativo dell’aumento dei tassi. Simon Webber, gestore global equity di Schroders

Andamento del rapporto tra indebitamento netto e margine operativo lordo delle imprese americane rispetto alla media

Fonte: Schroders/Citi Research November 2017

Rileviamo inoltre alcune tendenze strutturali che nel prossimo anno possono rappresentare importanti driver azionari. Lo sviluppo dei social media e delle piattaforme online ha indebolito la crescita di altri settori, e pone oggi una vera e propria minaccia di estinzione ai player di settori come le vendite al dettaglio, la distribuzione e le banche tradizionali. Abbiamo già rilevato una massiccia compressione nelle valutazioni delle aziende che si trovano ad affrontare la concorrenza diretta delle nuove tecnologie. Man mano che il divario si allarga emergeranno ulteriori opportunità sia nelle società più attivamente “disruptive” sia nelle imprese tradizionali disposte a sacrificare la redditività a breve termine per innovare e rimanere competitive.

Europa, valutazioni più attraenti. Wall Street sempre più sfidante

Per Geir Lode, Head of Global Equities di Hermes Investment Management, tra i paesi sviluppati l’azionario europeo offre margini di crescita superiori a quello americano.

Nel 2018 prevediamo decise revisioni delle stime e forti dati macroeconomici. In questo contesto, ci aspettiamo buoni risultati per finanziari e industriali. Il settore dell’information technology continua a essere interessante, nonostante i rialzi degli ultimi 18 mesi. Il settore conferma una grande crescita, elevate riserve di cassa e una base di utenti fidelizzati che creano un vantaggio competitivo sempre maggiore.

Nonostante l’incertezza politica riconducibile alla Brexit e al referendum sull’indipendenza della Catalogna che hanno dominato la scena, restiamo positivi sull’Europa. Ci sono infatti reali segnali di un migliore scenario economico, le società europee sono in una fase iniziale del ciclo rispetto ai competitor americani e con valutazioni più attraenti.

In America, le sfide sono sul settore retail e sull’immobiliare. Il basso traffico nei centri commerciali, dovuto alla migrazione dei consumatori verso l’e-commerce, sta condizionando il settore retail tradizionale e questo impatterà negativamente anche i fondi immobiliari focalizzati su questo settore. L’aumento dei prezzi delle case superiore alla crescita dei salari, sta inoltre rendendo inaccessibile una fascia sempre più ampia del mercato.

DIRETTORE EDITORIALE

Michele Ficara Manganelli ✿

PUBBLICITA’ – COMUNICATI STAMPA – PROVE PRODOTTI

Per acquistare pubblicità CLICCA QUI

Per inviarci comunicati stampa e per proporci prodotti da testare prodotti CLICCA QUI